Latest topics

» தகர்க்க முடியாத கோட்டைப் பங்குகள்!by தருண் Mon Aug 07, 2017 11:27 am

» ஸ்மால் & மிட் கேப் ஃபண்ட் முதலீடு... - கவனிக்க வேண்டிய 10 விஷயங்கள்!

by தருண் Fri Jul 21, 2017 10:09 am

» ஆவணங்களை லேமினேட் செய்வது சரியா?

by தருண் Fri Jul 21, 2017 10:04 am

» வருமான வரிச் சலுகைகள் & முதலீடுகள்! - நில்... கவனி... செய்!

by தருண் Fri Jul 21, 2017 10:00 am

» வருமான வரிக் கணக்குத் தாக்கல்... தவிர்க்க வேண்டிய 10 தவறுகள்!

by தருண் Thu Jul 20, 2017 9:47 am

» அரசு ஊழியர்களுக்கு வருமான வரிக் கணக்கீடு எப்படி?

by தருண் Thu Jul 20, 2017 9:44 am

» இயற்கைப் பேரழிவிலிருந்து காக்கும் காப்பீடுகள்!

by தருண் Thu Jul 20, 2017 9:40 am

» இஎல்எஸ்எஸ் ஃபண்ட் யாருக்கு ஏற்றது?

by தருண் Thu Jul 20, 2017 9:38 am

» பைசா பங்குகளில் முதலீடு செய்யலாமா?

by தருண் Thu Jul 20, 2017 9:37 am

» வருமான வரிக் கணக்கு தாக்கல் இனி ஈஸிதான்!

by தருண் Thu Jul 20, 2017 9:35 am

பெஸ்ட் பாலிசிகள்!

Page 1 of 1

பெஸ்ட் பாலிசிகள்!

பெஸ்ட் பாலிசிகள்!

குடும்பத்தில் வருமானம் ஈட்டும் ஒவ்வொருவரும் அவரவரின் ஆண்டு வருமானத்தைப்போல 10 - 20 மடங்கு வரை ஆயுள் காப்பீட்டிற்கான டேர்ம் இன்ஷூரன்ஸ் எடுத்துக்கொள்ள வேண்டும். ஏனெனில், ஒரு குடும்பம் வருமானம் ஈட்டும் நபரைச் சார்ந்துள்ளதால், அவரின் இழப்பு அந்த குடும்பத்தின் நிதி நிலையைப் பாதிக்கும்.

எந்த நிறுவனத்தில் எந்த பாலிசியை எடுப்பது என்பதை பார்ப்பதற்குமுன், கவனிக்க வேண்டிய விஷயங்கள் பல உள்ளன.

டேர்ம் இன்ஷூரன்ஸ்!

பொதுவாக, டேர்ம் இன்ஷூரன்ஸைப் பொறுத்தவரை அனைவரும், பிரீமியத் தொகையை வைத்தே முடிவு செய்வர். ஆனால், பிரீமியம் தவிர கீழ்க்கண்டவற்றை பின்பற்றி முடிவு செய்தால் மிகவும் உத்தமம்.

பின்னணி மற்றும் நிர்வாகத் திறன்!

இன்ஷுரன்ஸ் நிறுவனத்தின் பின்னணி மற்றும் எத்தனை ஆண்டுகளாக இந்தத் தொழிலில் இருக்கிறார்கள் என்று அறிந்து முடிவு செய்வது அவசியமாகும்.

க்ளெய்ம் விகிதம்!

டேர்ம் இன்ஷுரன்ஸை தேர்வு செய்வதற்குமுன் மிக முக்கியமாக கவனிக்க வேண்டியது, அந்த இன்ஷுரன்ஸ் நிறுவனத்தின் க்ளெய்ம் செட்டில் செய்யும் விகிதம்தான். ஒரு இன்ஷுரன்ஸ் நிறுவனத்தின் மூன்று வருட க்ளெய்ம் செட்டில்மென்ட் விகிதத்தின் அடிப்படையில் தேர்வு செய்வது மிகவும் முக்கியமாகும்.

வாடிக்கையாளர் சேவை மையம்!

டேர்ம் இன்ஷுரன்ஸ் எடுப்பதற்குமுன், அவர்களின் கிளைகள் எத்தனை எனவும், அந்த நிறுவனத்தின் வாடிக்கையாளரின் சேவையின் தரத்தையும் அறிந்து, அந்த நிறுவனத்தின் பாலிசியைத் தேர்வு செய்வது அவசியமாகும்.

பிரீமியம் தொகை!

மேற்கூறிய அனைத்து கருத்துக்களையும் மனதில் கொண்டு, பிரீமியம் சிறிது அதிகமானாலும், அந்த பாலிசியை தேர்வு செய்வது மிகவும் நல்லது.

ஆன்லைன் டேர்ம் இன்ஷூரன்ஸ்!

நீங்களே இன்ஷுரன்ஸ் நிறுவனத்தின் வலைதளத்துக்குச் சென்று, விண்ணப்பித்து கேள்விகளுக்கு தகுந்த விடையளித்து, மருத்துவ பரிசோதனைகளை மேற்கொண்டு, பாலிசியை வாங்கிக்கொள்வது ஆன்லைன் டேர்ம் இன்ஷுரன்ஸ் ஆகும்.

இந்த வகையான பாலிசிகளின் பிரீமியம் குறைவு. நேரடியாக இன்ஷூரன்ஸ் நிறுவனத்தின் வலைதளத்தில் எடுப்பதால், அவர்களுக்கு ஆகும் செலவு குறைவுதான் இதற்கு காரணம்.

இந்த பாலிசிகளில் கீழ்க்கண்ட அனுகூலமற்ற காரணங்கள் உள்ளன. அவற்றையும் ஆராய்ந்து தேர்வு செய்வதே உத்தமம் ஆகும்.

ஆன்லைனில் பாலிசி எடுக்கும் தருவாயில் முதலில் ஒரு பிரீமிய தொகையை கட்டிவிட்டு, பாலிசிதாரர் மருத்துவ பரிசோதனை முடித்தவுடன் பிரீமியம் 25% முதல் 75% வரை அதிகமாக வாய்ப்புள்ளது.

ஒரு சில நிறுவனங்கள் ரூ.50 லட்சம் வரை மருத்துவ பரிசோதனை இல்லாமல் காப்பீடு தருகின்றன. இதில் முக்கியமாக கவனிக்கப்பட வேண்டியது, பாலிசிதாரர் அவருக்கு பாலிசி எடுப்பதற்குமுன் அவருடைய பழக்கவழக்கங்களையும், அவருக்கு ஏதேனும் வியாதியோ அதற்காக அவர் சிகிச்சையோ எடுத்துக்கொண்டால் அந்த மருத்துவ குறிப்புகளை தெரிவிக்க வேண்டியதும் கட்டாயம் ஆகும். இதன் அடிப்படையில் மட்டுமே க்ளெய்ம் செட்டில் செய்யப்படும்.

க்ளெய்ம் செட்டில்மென்ட்!

மேலும், ஆன்லைன் டேர்ம் பிளானின் க்ளெய்ம் செட்டில்மென்ட்டை தனியாகப் பதிவு செய்வது கட்டாயமில்லை என்கிற காரணத்தினால், இதன் விகிதம் தனியாக தெரிவதில்லை. அந்த வகையில் நிறுவனத்தின் பாரம்பரியத்தையும் பார்ப்பது நல்லது.

வாடிக்கையாளர் சேவை!

ஆன்லைன் பாலிசியை எடுத்துவிட்டு க்ளெய்ம் செய்யும் தருவாயில், இறந்தவரின் மனைவியோ அல்லது இறந்தவரின் குடும்பத்தினரோ, வாடிக்கையாளரின் சேவை மையத்தை மட்டுமே தொடர்புகொண்டு க்ளெய்மை பெறவேண்டும். அவர்களுக்கு இன்ஷூரன்ஸ் பற்றி, ஓரளவுக்கு எழுதப் படிக்க மற்றும் பேசத் தெரிந்தவராக இருக்கும் பட்சத்தில் வாடிக்கையாளர் சேவை மையத்தை தொடர்புகொண்டு க்ளெய்மை பெறமுடியும். அப்படி இல்லையென்றால், ஆன்லைன் டேர்ம் பிளான் எடுப்பது நல்லதல்ல.

ஹெல்த் இன்ஷுரன்ஸ்!

இன்றைக்கு மருத்துவத் துறையின் வளர்ச்சியினால், அனைத்து வியாதிகளுக்கும் மருத்துவம் பார்த்து சரிசெய்து கொள்ளும் நிலைமை உள்ளது. மேலும், பெருகிவரும் மருத்துவ செலவுகளை சமாளிக்க, இன்றைய தேதியில் ஒரு மருத்துவ காப்பீட்டால் மட்டுமே முடியும் என்கிற நிலை உருவாகியுள்ளது.

இதனால் ஒவ்வொருவருக்கும் ஒரு மருத்துவ காப்பீட்டு பாலிசி வேண்டும் என்பது இன்றைய அத்தியாவசிய தேவையாகவே உள்ளது. இந்தியாவில் இருபதுக்கும் மேற்பட்ட பொதுக் காப்பீட்டு நிறுவனங்களும், 5 மருத்துவக் காப்பீட்டு நிறுவனங்களும் உள்ளன. இவற்றில் எந்த பாலிசியை தேர்ந்தெடுப்பது? கீழ்க்கண்ட உத்திகளை பயன்படுத்தினால், மிகவும் சுலபமாக ஒரு சிறந்த ஹெல்த் இன்ஷூரன்ஸ் பாலிசியை தங்களது தேவைக்கேற்ப வாங்கி பயனடைய முடியும்.

காத்திருப்பு நாட்கள்!

ஒரு மருத்துவக் காப்பீடு எடுத்தவுடன் முதல் க்ளெய்ம் செய்ய 30 முதல் 90 நாட்கள் வரை காத்திருக்க வேண்டும். ஆகவே, பாலிசியின் காத்திருப்பு நாட்கள் குறைவாக உள்ள பாலிசியை வாங்குவது மிகவும் சிறந்ததாகும்.

க்ளெய்ம் செட்டில் செய்யும் விதம்!

ஒரு சில பொதுக் காப்பீட்டு, மருத்துவக் காப்பீட்டு நிறுவனங்கள், மூன்றாம் தரப்பு (டிபிஏ) சேவை நிறுவனத்துடன் சேர்ந்துகொண்டு, க்ளெய்ம் செட்டில்மென்ட்டினை செய்து வருகின்றன. ஆனாலும், ஒரு சில நிறுவனங்கள், அவர்களே க்ளெய்ம் செட்டில்மென்ட் செய்து வருகின்றன. நிறுவனமே செட்டில்மென்ட் செய்வது பாலிசிதாரருக்கு பயனுள்ளதாக இருக்கும்.

உள்ளடக்கம் மற்றும் விதிவிலக்கு!

பாலிசி எடுப்பதற்குமுன், பாலிசிதாரருக்கு ஏதேனும் நோய்கள் இருந்தால், அந்த நோய்களுக்கான கவரேஜ் முதல் 3அல்லது4 வருடங்களுக்கு இருக்காது. மேலும், ஒரு சில நோய்களுக்கு கவரேஜிலிருந்து விலக்கு அளிக்கப்படும். ஆகவே, பாலிசி எடுக்கும்முன், எந்த நோய்களுக்கு விதிவிலக்கு என்று தெரிந்து கொள்வது மிக முக்கியம்.

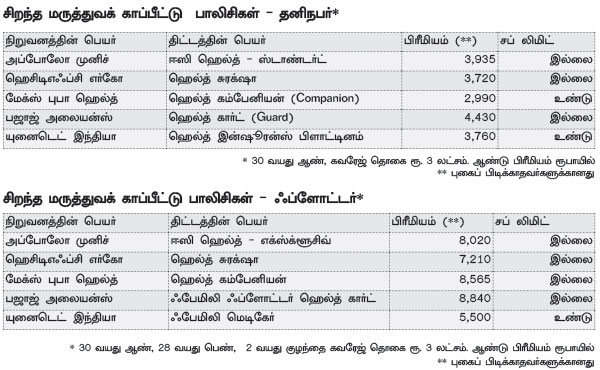

துணைக் கட்டணம்!

ஒரு சில நிறுவனங்களின் பாலிசிகளில், துணைக் கட்டணங்கள் (சப் லிமிட்) உள்ளன. இவை பொதுவான அறை வாடகை, டாக்டர்கள் கட்டணம் மூலம் நிர்ணயிக்கப் படுகிறது.

உதாரணமாக, நீங்கள் ரூ.2,00,000 காப்பீடு தொகை கொண்ட ஒரு திட்டத்தை எடுத்திருந்தால், அதில் 1% வரை அல்லது நாளொன்றின் வாடகைக் கட்டணம் ரூ.2,000 - இதில் எது அதிகமோ அதுவே வழங்கப்படும். மேலே குறிப்பிட்ட வரம்பை மீறுகிறது என்றால், அதிகப்படியான பணத்தை பாலிசிதாரரே செலுத்த வேண்டும். ஆகவே, துணைக் கட்டணம் இல்லாத பாலிசிகளைத் தேர்ந்தெடுப்பது மிகவும் நல்லது.

இணைக் கட்டணம்!

ஒரு சில நோய்களுக்கு இணைக் கட்டணம் (கோ பேமென்ட்) செலுத்த வேண்டும், இது அந்த பாலிசி ஆவணத்தில் தெளிவாக விளக்கப்பட்டு இருக்கும். இது சுமார் 20% முதல் 40% வரை இருக்கும். உதாரணத்துக்கு, க்ளெய்ம் தொகை ரூ.1 லட்சம் என்றால் குறைந்தபட்சம் ரூ.20,000 கையிலிருந்து போட வேண்டிவரும். மீதி ரூ.80,000 க்ளெய்மாக கிடைக்கும். இது மூத்த குடிமக்கள் பாலிசியில் கண்டிப்பாக முடியாததாகும். ஆகையால் எந்தந்த நோய்களுக்கு இணைக் கட்டணம் இருக்கிறது என்று அதற்கு தகுந்தாற்போல் பாலிசி எடுக்க வேண்டும்.

மூத்த குடிமக்கள் பாலிசி!

சில நிறுவனங்கள் மூத்தக் குடிமக்களுக்கான நல்ல பாலிசிகளை வழங்கி வருகிறது. இதன் சிறப்பம்சம், நுழைவு வயது 60 ஆண்டுகளுக்கு மேலும், வாழ்நாள் வயது வரை புதுப்பிக்கும் அனுகூலத்தையும் வழங்குகிறது. ஒரு குடும்பத்தில் மூத்த குடிமக்கள் இருக்கும் தருவாயில், அவர்களுக்கான பிரத்யேக மூத்த குடிமக்கள் பாலிசியை எடுத்துக்கோண்டு, குடும்பத்தில் உள்ள மற்றவருக்கு, ஒரு குடும்ப ஃப்ளோட்டர் எடுத்துக்கொள்வது மூலம் பிரீமியம் குறைவாகும்.

---ந.விகடன்

தருண்- Posts : 1293

Join date : 08/10/2013

Similar topics

Similar topics» பெண்களுக்கான மெடிக்ளைம் பாலிசிகள்... நிம்மதிக்கும் பாதுகாப்புக்கும்! இரா.ரூபாவதி

» ஏமாற்றி விற்கப்படும் பாலிசிகள்!

» குழந்தைகளுக்கான இன்ஷூரன்ஸ் பாலிசிகள்... சென்டிமென்ட்டில் சிக்காதீர்கள்!

» இன்ஷூரன்ஸ் பாலிசிகள்... பாதியில் நின்றுபோவது ஏன்?

» பெண்களுக்கான ஸ்பெஷல் ஹெல்த் பாலிசிகள்

» ஏமாற்றி விற்கப்படும் பாலிசிகள்!

» குழந்தைகளுக்கான இன்ஷூரன்ஸ் பாலிசிகள்... சென்டிமென்ட்டில் சிக்காதீர்கள்!

» இன்ஷூரன்ஸ் பாலிசிகள்... பாதியில் நின்றுபோவது ஏன்?

» பெண்களுக்கான ஸ்பெஷல் ஹெல்த் பாலிசிகள்

Page 1 of 1

Permissions in this forum:

You cannot reply to topics in this forum|

|

|